外盘黄金套利策略解析:洞察与实践

引言

在国际期货市场中,黄金作为全球最活跃的商品之一,其价格波动受到多重因素影响,包括经济政策、地缘政治、通货膨胀预期等。对于寻求利用黄金市场进行套利交易的投资者而言,了解并掌握有效的策略至关重要。本文旨在深入解析外盘黄金套利策略,提供一套实用的分析框架与操作指南。

理解套利交易的基本原理

套利交易的核心在于识别并利用不同市场或同一市场内不同合约间的价差差异,通过同时买入低价资产和卖出高价资产来获取利润。在黄金市场,这一策略可能涉及不同地区的外盘市场(如纽约商品交易所、伦敦金属交易所等)之间的价差套利,或是同一市场不同期限合约之间的套利机会。

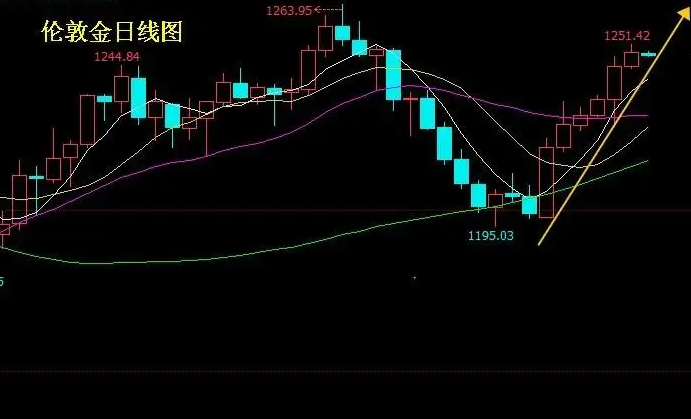

分析市场动态与趋势

在进行外盘黄金套利时,关注市场的供需动态、货币政策变化、地缘政治事件等关键因素至关重要。例如,当美国利率上升预期增强时,美元通常走强,可能对黄金价格构成压力;反之,若预期降息,则金价可能受到提振。地缘政治不确定性也可能引发避险情绪,推动黄金价格上涨。因此,深入分析这些因素对市场的影响,是制定有效套利策略的基础。

识别套利机会

套利机会往往出现在市场信息不对称、流动性不足或价格发现机制不完善的时期。利用金融工具如期权、期货合约,以及技术分析和基本面分析相结合的方法,可以更准确地识别套利机会。例如,通过比较不同地区黄金期货合约的价格,寻找价差显著偏离正常水平的情况,即可尝试进行套利交易。

风险管理与策略优化

任何套利策略都应建立在严格的风险管理基础上。这包括设定止损点以限制潜在损失,以及合理分配资金,避免将过多资本投入单一策略。此外,持续监控市场动态,及时调整策略以应对新的市场条件,也是成功的关键。

结语

外盘黄金套利策略的实施需要深入理解市场机制、具备扎实的分析能力,并且能够灵活应对市场变化。通过结合市场动态分析、技术分析与风险管理技巧,投资者有望在黄金市场中捕捉到有效的套利机会,实现收益最大化。在这个过程中,持续学习和实践是提升策略效能的关键。